Actualidad Tributaria Memorándum Impositivo Nº 72 y 73

Remitimos información que puede ser de su interés.

Memorandum Impositivo Nº 72

19 de Noviembre

IMPUESTO AL VALOR AGREGADO

APROBACIÓN DEL RELEASE 1 DEL PROGRAMA APLICATIVO “IVA – VERSIÓN 5.4” PARA LA DETERMINACIÓN DEL GRAVAMEN

A través de la Resolución General 4629 (B.o. 13/11/2019) la AFIP establece que los responsables inscriptos en el impuesto al valor agregado a efectos de cumplir con la obligación de determinación del gravamen, deberán utilizar el release 1 del programa aplicativo denominado “IVA – Versión 5.4”, cuyas novedades se detallan en el Anexo .

Asimismo, las aludidas novedades serán replicadas en el formulario “F2002 IVA por Actividad” del servicio con clave fiscal “Mis Aplicaciones WEB”, para los contribuyentes y/o responsables que deban confeccionar sus declaraciones juradas con arreglo al procedimiento establecido por la resolución general 3711.

Aquellos sujetos que hayan presentado las declaraciones juradas determinativas del impuesto al valor agregado correspondientes a los períodos fiscales agosto, setiembre y/u octubre de 2019, y que realicen operaciones de venta de los productos de la canasta alimentaria alcanzadas por una alícuota transitoria equivalente al cero por ciento (0%) del gravamen de acuerdo con lo dispuesto por el decreto 567/2019 y sus modificatorios, deberán formalizar hasta el día 15/12/2019 una nueva presentación de los formularios de declaración jurada determinativa por los períodos mencionados, utilizando el release 1 del programa aplicativo denominado “IVA – Versión 5.4” o el formulario actualizado “F2002 IVA por Actividad”, según corresponda.

Las disposiciones de esta resolución general entraron en vigencia el día 13/11/2019 y resultarán de aplicación para las declaraciones juradas que se presenten a partir de esa fecha.

ANEXO

PROGRAMA APLICATIVO “IVA – Versión 5.4” – Release 1

El programa aplicativo denominado “IVA – Versión 5.4” release 1, mantiene las mismas características, funciones y aspectos técnicos para su uso que la versión vigente, presentando las siguientes novedades:

– Solapa “Ventas”: luego de la selección de la actividad se incorpora en la grilla de alícuotas dos filas 0% y una columna “Pre Dto. 567 y 603/19” a efectos de diferenciar las ventas gravadas a las alícuotas 10,5% o 21%.

– Solapa “Compras”: igual tratamiento en “Restituciones de DF”.

FORMULARIO “F2002 IVA por Actividad” – Servicio “Mis Aplicaciones WEB»

– Pantalla “Débito Fiscal”: luego de la selección de la actividad se podrá informar la alícuota 0% diferenciada en “Total del débito fiscal generado por operaciones de venta de cosas muebles, obras, locaciones y/o prestaciones de servicios”.

– Pantalla “Crédito Fiscal”: igual tratamiento en “Débito Fiscal a Restituir”.

Nota: Se deberán considerar las instrucciones que el sistema brinda en la “Ayuda” del programa aplicativo, a la que se accede con la tecla de (F1).

PROCEDIMIENTO FISCAL

SE SUSPENDE HASTA EL 30/11/2019 LA TRABA DE MEDIDAS CAUTELARES PARA LOS SUJETOS QUE REGISTREN LA CONDICIÓN MiPyMES O SE ENCUENTREN CARACTERIZADOS COMO “POTENCIAL MICRO, PEQUEÑA Y MEDIANA EMPRESA – TRAMO I y II”

A través de la Resolución General 4630 (B.O. 13/11/2019) la AFIP suspende entre los días 14/08/2019 y 30/11/2019, ambos inclusive, la traba de medidas cautelares correspondientes a sujetos que registren la condición de micro, pequeñas y medianas empresas, inscriptos en el “Registro de Empresas Mipymes”, creado por la resolución 220/2019 de la Secretaría de Emprendedores y de la Pequeña y Mediana Empresa del Ministerio de Producción y Trabajo, y su modificatoria, así como aquellos contribuyentes que se encuentren caracterizados en el “Sistema Registral” como “Potencial Micro, Pequeña y Mediana Empresa – Tramo I y II”, en los términos de la resolución general 4568 y su modificatoria.

Finalizado el plazo mencionado precedentemente, la traba de medidas cautelares afectadas por la suspensión, correspondiente a los sujetos que registren la condición de micro, pequeñas y medianas empresas inscriptos en el “Registro de Empresas Mipymes” o que se encuentren caracterizados en el “Sistema Registral” como “Potencial Micro, Pequeña y Mediana Empresa – Tramo I y II”, deberá efectuarse, en caso de corresponder, en forma progresiva entre los meses de diciembre de 2019 y marzo de 2020, ambos inclusive, de conformidad con las pautas que a tal efecto establezca la AFIP, mediante el área con competencia en la materia.

Las disposiciones de esta resolución general entraron en vigencia a partir del día 13/11/2019.

NUEVOS IMPORTES A PAGAR POR EL MONOTRIBUTO 2020 Y SU RECATEGORIZACIÓN SEMESTRAL

A través de la Resolución General 4309 (B.O. 19/09/2018) la AFIP dictó la nueva reglamentación del Régimen Simplificado para Pequeños Contribuyentes, modificada posteriormente por la Resolución General 4357, reemplazando a la Resolución General 2746, sus modificatorias y complementarias, teniendo en cuenta, además, el Anexo de la ley 24.977 y sus modificatorias, la ley 27.430 y los Decretos 01/2010 y su modificatorio 601/2018.

Vamos a analizar a continuación las disposiciones mencionadas precedentemente que se refieren a la recategorización correspondiente al semestre calendario julio/diciembre 2019, la cual debe efectuarse hasta el día 20/01/2020.

- Recategorización

1.1. Recategorización semestral

Para efectuar la recategorización por semestre calendario (enero/junio y julio/diciembre), los pequeños contribuyentes cumplirán con las obligaciones dispuestas por el “Anexo”, por su decreto reglamentario y por la Resolución General 4309.

A tal fin, el pequeño contribuyente ingresará a través del portal “web”, opción “Recategorización”.

A efectos de facilitar la permanencia y el correcto encuadramiento en el Régimen Simplificado, la AFIP pondrá a disposición del pequeño contribuyente la información que posee sobre su situación tributaria mediante el procedimiento denominado “Mi Categoría”, a través del portal “web” y mediante la remisión de alertas al Domicilio Fiscal Electrónico.

Los ingresos brutos y la energía eléctrica consumida, correspondiente a los últimos doce meses anteriores a la finalización de cada semestre calendario, determinarán juntamente con la superficie afectada a la actividad y los alquileres devengados a esa fecha, la categoría en la cual el pequeño contribuyente debe encuadrarse.

La recategorización semestral se efectuará hasta el día 20 de los meses de julio y enero, respecto de cada semestre concluido en junio y diciembre respectivamente.

Cuando la fecha de vencimiento indicada en el párrafo anterior coincida con día feriado o inhábil, la misma se trasladará al día hábil inmediato siguiente.

Las obligaciones de pago resultantes de la recategorización, tendrán efectos para el período comprendido entre el primer día del mes siguiente al de la recategorización (en este caso el mes de febrerp de 2020) y el último día del mes en que deba efectuarse la próxima recategorización.

Los pequeños contribuyentes se encuentran exceptuados de cumplir con la obligación de la recategorización semestral, cuando:

- a) Deban permanecer en la misma categoría del Régimen Simplificado. En estos casos, continuarán abonando el importe que corresponda a su categoría.

- b) Se trate del inicio de actividades, y por el período comprendido entre el mes de inicio hasta que no haya transcurrido un semestre calendario completo. En este supuesto, los sujetos ingresarán el importe que resulte de la aplicación del procedimiento determinado para el inicio de actividad previsto en el artículo 12 del “Anexo”.

La falta de recategorización semestral implicará la ratificación de la categoría del Régimen Simplificado declarada con anterioridad.

De lo expuesto precedentemente, se desprende que la AFIP no ha hecho uso de la facultad que le confiere el artículo 9º del “Anexo” de disponer la confirmación obligatoria de los datos declarados por el pequeño contribuyente a los fines de su categorización, aun cuando deba permanecer encuadrado en la misma categoría, con las excepciones y la periodicidad que estime pertinentes.

1.2. Recategorización de oficio

La AFIP recategorizará de oficio al pequeño contribuyente cuando constate:

- a) Que el sujeto no cumplió con la obligación de recategorización establecida en el primer párrafo del artículo 9 del “Anexo”, o

- b) que la recategorización cumplida por el sujeto resulte inexacta.

1.3. Recategorización de oficio mediante fiscalización presencial

El funcionario o inspector actuante notificará al contribuyente y/o responsable, según lo previsto en el artículo 100 de la ley de procedimiento tributario, lo siguiente:

- a) El acaecimiento de alguna de las circunstancias previstas en el primer párrafo del punto 1.2. y los elementos que acreditan la recategorización de oficio.

- b) La categoría determinada.

- c) La liquidación de la deuda en concepto de diferencias de impuesto integrado y cotización previsional, con más sus accesorios.

- d) La referencia a que la conducta observada encuadra en la infracción prevista en el inciso b) del artículo 26 del “Anexo” y que, si acepta la liquidación practicada y se recategoriza voluntariamente, quedará eximido de dicha sanción (multa del 50% del impuesto integrado y del aporte con destino al SIPA que les hubiera correspondido abonar).

1.4. Recategorización de oficio por controles sistémicos

El primer día hábil de los meses de agosto y febrero de cada año, la AFIP notificará en el domicilio fiscal electrónico del pequeño contribuyente, el acto resolutivo que recategoriza al sujeto en base a la constatación de alguna de las circunstancias mencionadas en el primer párrafo del punto 1.2., a partir de la información obrante en los registros de la AFIP y en función de los controles efectuados por sistemas informáticos.

El contribuyente podrá consultar los motivos y elementos de juicio de la decisión administrativa adoptada, accediendo al servicio informático denominado “Monotributo – Recategorización de Oficio – (MOREO)”, mediante la utilización de la Clave Fiscal habilitada con Nivel de Seguridad 2, como mínimo, o a través del portal “web”.

En caso que el pequeño contribuyente acepte la recategorización de oficio, a fin de cumplir con las obligaciones de pago resultantes, deberá optar por la categoría asignada de oficio, accediendo para ello a través del portal “web”.

- Ajuste anual automático

La actualización anual prevista en el artículo 52 del “Anexo” resultará de aplicación a partir del 1 de enero de cada año. La AFIP difundirá, a través del portal “web”, la actualización de los montos máximos de facturación, de alquileres devengados, del precio máximo unitario de venta, del impuesto integrado y de las cotizaciones previsionales respectivas.

Al respecto, recordemos que el actual artículo 52 del Anexo de la ley –sustituido por el Título V de la ley 27.430 que surte efecto a partir del día 01/06/2018- establece que los montos máximos de facturación, los montos de alquileres devengados y los importes del impuesto integrado a ingresar, correspondientes a cada categoría de pequeño contribuyente, así como las cotizaciones previsionales y los importes consignados en el inciso c) del segundo párrafo del artículo 2° (precio máximo unitario de venta), en el inciso e) del segundo párrafo del artículo 31 (trabajador independiente promovido) y en el primer párrafo del artículo 32 (trabajador independiente promovido), se actualizarán anualmente en enero en la proporción de las 2 últimas variaciones del índice de movilidad de las prestaciones previsionales, previsto en el artículo 32 de la ley 24.241 y sus modificaciones y normas complementarias.

Las actualizaciones dispuestas precedentemente resultarán aplicables a partir de enero de cada año, debiendo considerarse los nuevos valores de los parámetros de ingresos brutos y alquileres devengados para la recategorización prevista en el primer párrafo del artículo 9° correspondiente al segundo semestre calendario del año anterior.

Concomitantemente al dictado de la ley 27.430 se produjo el dictado de la ley 27.426, la cual en su artículo 1º sustituyó el artículo 32 de la ley 24.241 y sus modificatorias.

El nuevo artículo 32 de la ley 24.241 y sus modificatorias (que se refiere a la movilidad de las prestaciones previsionales) expresa que las prestaciones mencionadas en los incisos a), b), c), d), e) y f) del artículo 17 de la ley 24.241 y sus modificatorias, serán móviles.

La movilidad se basará en un 70% en las variaciones del Nivel General del índice de Precios al Consumidor Nacional elaborado por el Instituto Nacional de Estadística y Censos (INDEC) y en un 30% por el coeficiente que surja de la variación de la Remuneración Imponible Promedio de los Trabajadores Estables (RIPTE), conforme la fórmula que se aprueba en el Anexo de la presente ley, y se aplicará trimestralmente en los meses de marzo, junio, setiembre y diciembre de cada año calendario.

En ningún caso la aplicación de dicho Índice podrá producir la disminución del haber que percibe el beneficiario.

Por su parte, el artículo 2º de la ley 27.426 establece que la primera actualización en base a la movilidad dispuesta en el artículo 1º, se hará efectiva a partir del 01/03/ 2018.

En consecuencia, se sustituyó el índice de movilidad de las prestaciones previsionales, con lo cual la actualización semestral (marzo/septiembre) pasó a ser trimestral (marzo/junio/septiembre/diciembre).

Para solucionar la remisión del artículo 52 del Anexo de la ley a un artículo 32 de la ley 24.241 y sus modificatorias que fue sustituido por la ley 27.426, el Decreto 601/2018 agrega como primer artículo sin número del Capítulo VI del decreto reglamentario el siguiente:

La AFIP efectuará las actualizaciones dispuestas en el artículo 52 del “Anexo” de la ley en enero de cada año, considerando, en cada caso, la variación del índice de movilidad de las prestaciones previsionales, previsto en el artículo 32 de la ley 24241 y sus modificaciones y normas complementarias, correspondiente al año calendario completo que finalice el mes inmediato anterior al de la actualización que se realice.

- Determinación de la recategorización correspondiente al semestre calendario julio/diciembre 2019, la cual debe efectuarse, de corresponder, hasta el día 20/01/2020.

Al respecto, la AFIP efectuó las actualizaciones dispuestas en el artículo 52 del Anexo de la ley en enero/2020, considerando, en cada caso, la variación del índice de movilidad de las prestaciones previsionales, previsto en el artículo 32 de la ley 24.241 y sus modificaciones y normas complementarias, correspondiente al año calendario completo que finalizó el mes inmediato anterior al de la actualización que se realizó (año calendario 2019).

Los conceptos que se actualizan anualmente en el mes de enero son los montos máximos de ingresos brutos, los montos de alquileres devengados y los importes del impuesto integrado a ingresar, correspondientes a cada categoría de pequeño contribuyente, así como las cotizaciones previsionales y los importes consignados en el inciso c) del segundo párrafo del artículo 2° (precio máximo unitario de venta), en el inciso e) del segundo párrafo del artículo 31 (trabajador independiente promovido) y en el primer párrafo del artículo 32 (trabajador independiente promovido).

Los cuatro aumentos trimestrales calendarios en el año 2019 del Índice de Movilidad Previsional fueron del 11,83% en marzo; 10.74% en junio; 12,22% en septiembre y 08,74% en diciembre, lo que hace un incremento anual del 51,12%.

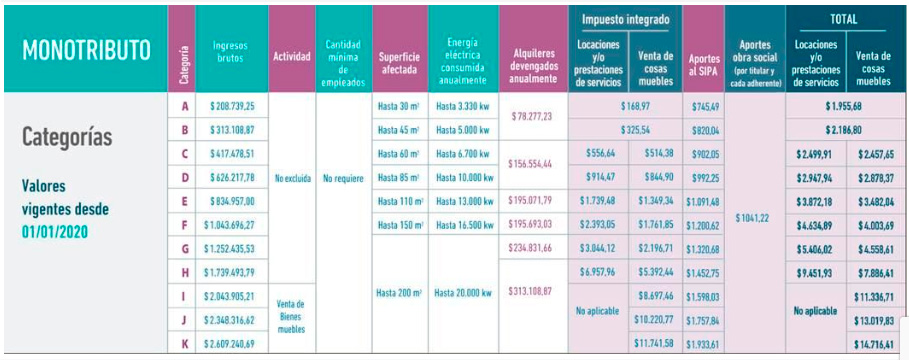

A continuación, se muestra el cuadro de las distintas categorías de los pequeños contribuyentes con el incremento anual del 51,12%, que es el Índice de Movilidad Previsional correspondiente al año calendario 2019, con vigencia a partir del 01/01/2020.

Este cuadro que conforma las distintas categorías de los pequeños contribuyentes, es el que debe tomarse en consideración para determinar, si corresponde, la recategorización correspondiente al semestre calendario julio/diciembre 2019.

CASO PRÁCTICO:

Profesión: Contador Público

Actividad: Prestación de servicios en forma independiente

Categoría actual en el Régimen Simplificado del Pequeño Contribuyente: Categoría “F”

Datos para la recategorización correspondiente al segundo semestre del año 2019:

Ingresos Brutos obtenidos período .Enero 2019/Diciembre 2019: $ 1.100.000

No tiene estudio profesional. Desarrolla sus actividades en los domicilios de los clientes.

De acuerdo con el cuadro de las distintas categorías de los pequeños contribuyentes, el contador público monotributista deberá recategorizarse en la Categoría “G” por haber obtenido ingresos brutos en el período Enero 2019/Diciembre 2019 inferiores a $ 1.252.435,53

La recategorización deberá efectuarla hasta el día 20/01/2020.

Las obligaciones de pago resultantes de la recategorización, tendrán efectos para el período comprendido entre el primer día del mes siguiente al de la recategorización (en nuestro ejemplo es el mes de febrero de 2020) y el último día del mes en que deba efectuarse la próxima recategorización.

La obligación de pago correspondiente a la Categoría “G” comprende los siguientes conceptos:

Impuesto Integrado $ 3.044,12

SIPA $ 1.320,68

Obra Social $ 1.041,22

Total: $ 5.406,02

Memorandum Impositivo Nº 73

CONVENIO MULTILATERAL

ENTRADA EN VIGENCIA DEL REGISTRO ÚNICO TRIBUTARIO – PADRÓN FEDERAL PARA LOS CONTRIBUYENTES DEL IMPUESTO SOBRE LOS INGRESOS BRUTOS QUE TRIBUTAN POR EL RÉGIMEN DEL CONVENIO MULTILATERAL

A través de la Resolución General 9/2019 (B.O. 20/11/2019) la Comisión Arbitral establece la entrada en vigencia a partir del 05/12/2019 del Registro Único Tributario-Padrón Federal para los contribuyentes del impuesto sobre los ingresos brutos que tributan por el régimen del Convenio Multilateral, con jurisdicción sede en las provincias de Buenos Aires, Córdoba, Chaco, Chubut, La Rioja, Mendoza y Santa Fe.

A fin de acceder al Registro Único Tributario-Padrón Federal, conforme lo dispone el artículo 5 de la resolución general 5/2019, los contribuyentes utilizarán para su identificación e ingreso la clave única de identificación tributaria y clave fiscal otorgada por la AFIP, la cual será autenticada por dicho Organismo en cada oportunidad que ingresen al mismo. Para operar por primera vez, deberá efectivizarse en www.afip.gob.ar-.

Publicado en: Novedades

Deje su Comentario (0) ↓